マネックスグループ、コインチェック子会社化で会見、買収背景の明言避ける

公開日付:2018.04.09

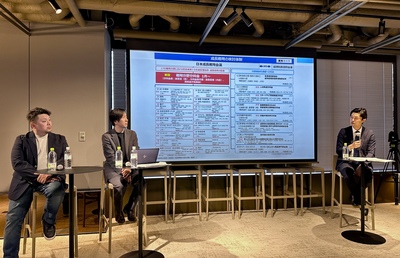

4月6日、東証1部のマネックスグループ(株)(TSR企業コード:296055476、東京都港区)の松本大CEOと取締役常務執行役の勝屋敏彦氏、コインチェック(株)(TSR企業コード:294733060、渋谷区、以下CC社)の和田晃一良社長、大塚雄介取締役らが都内で記者会見を開き、コインチェックの子会社化を発表した。

会見には海外メディアなど50社、150人を超える報道陣が詰めかけ、関心の高さをうかがわせた。

松本CEOは、「コインチェックは仮想通貨ビジネスにおいて、日本のみならず世界的な先駆者。私も3年前からコインチェックを利用させてもらっている」と切り出した。

和田社長と大塚取締役は新体制では取締役を辞任し、執行役員に就く。新社長には勝屋氏が就任することを明らかにした。しかし、松本CEOは会見で人事の背景には答えなかった。松本CEOは時折、リップサービスや冗談を交え、「円満買収」を強調したが、買収背景については明言を避け、報道陣を煙に巻く回答もみられた。会見の終了後に松本氏と和田氏が握手を交わすシーンもなかった。

主な質疑応答

Q.36億円という買収額はCC社の評価を過小に見ているのでは。

A.(松本氏)今後のCC社を考えると、事業登録を目指す中で、万が一、認可が下りなければ利益は出ない。将来の利益を考えた上で、株主とのギャップを考慮しての対応だ。それらを踏まえ、アーンアウト(買収対象企業が目標を達成した場合、買い手企業側が売り手企業に買収対価を支払う)の形をとった。(36億円は)見た目には小さく見えるが、CC社がとんでもなく大きいリスクを抱えているというわけではないし、CC社の収益力が低いというわけでもない。

Q.マネックスグループは「良い買い物」をしたのか。

A.(松本氏)M&Aは結婚のようなもので、一緒に新しいサービスを築いていくようなもの。どちらがどっちとか、企業を「買い物」するというわけではない。マネックスにはなかった新しい技術を持つCC社と今回の買収に当たり「良い出会い」ができたと思っている。CC社の知名度はビットコイン、暗号通貨業界で世界的なものであり、そのブランド価値は大きい。CC社の名前もサービスも今後継続して残す。

Q.NEMの補償と今後の取り扱いは。

A.(和田氏)流出した分の補償については460億円を3月末までに完了した。全ユーザーのCC社のアカウントに返還する形で行った。NEMについては今後も継続して取り扱っていく。補償に関しては、完全子会社化が決定する前に完了した。

A.(松本)NEMの補償は終わったが、CC社の債権債務を承継する形となった。今後は(マネックス)グループ全体の問題として取り組んでいく。

Q.今回のM&Aの経緯は。

A.(松本)CC社は多数の外国メディアからも注目されている。顧客基盤、ブランドバリュー、技術力もある大変強い企業。私もCCのユーザーで、依然から和田、大塚両氏は存じ上げていた。事件後、CC社に対して「私たちができることはありますか」と声を掛けた。その後、時間が空き3月半ばにCC社のほうから「話がしたい」とアプローチがあった。

Q.金融庁の審査次第では、みなし業者の状態でサービス再開するのか。

A.(松本氏)2カ月以内にCCの業務を再開させる。あくまで目標だが。ただし、CC社の内部体制の強化は前進している実感がある。すでにCC社では出金可能な状態にまでなった。その上で、金融庁からの事業登録も2カ月以内に下りるだろうと思っている。そのぐらいのスピード感で進めている。

.jpg)