【宝印刷】シンガポールで初の海外M&A、グローバル展開に弾み

※この記事は公開から1年以上経っています。

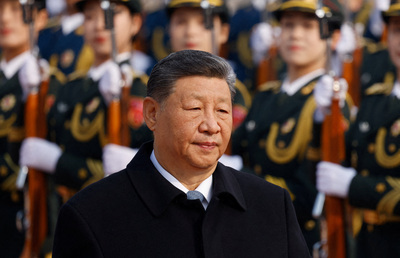

宝印刷本社(東京都豊島区)

新規事業のカギを握る子会社

宝印刷はトランスラジア、十印を含めて子会社11社を傘下に置くが、その半数近くはM&Aを通じてグループ入りした。既存事業とのシナジー(相乗効果)獲得を主眼とする。

その第一弾は2006年に子会社化したタスク(東京都豊島区)。IPO(新規上場)・M&A支援を主力に、人材流動化、不動産売買支援、AI(人工知能)活用による企業プロファイリング事業など様々なコンサルティング業務を手がける。

2013年にはシステム開発のスリー・シー・コンサルティング(東京都豊島区)を子会社化した...

.png)