東証、日本版SPAC導入についての主な論点を公表

SPAC(Special Purpose Acquisition Company)とは、買収を目的に投資ファンドや著名な投資家がスポンサーとして設立するビークルであり、買収対象が未定のまま上場し投資家から直接資金調達を行い、その後に未上場会社を買収(De-SPAC)することで当該未上場会社の上場を実現する(投資家は未上場株式への投資機会を得る)ことが企図されています。米国では2020年に実施されたIPO全体の5割強がSPACの上場であり、活況を呈しており、日本でも実現を望む声が多数聞かれているところです(当事務所の CAPITAL MARKETS BULLETIN 2021年3月号(Vol.51)「日本版SPACの可能性と課題-米国SPACの実務を踏まえて-」をご参照ください。)。

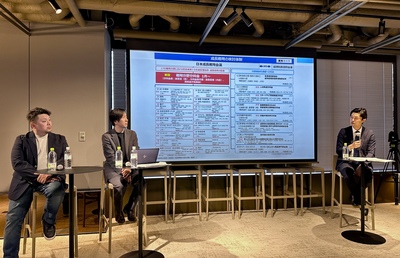

東京証券取引所(「東証」)は、「SPAC制度の在り方等に関する研究会」(「本研究会」)を設置して、2021年10月よりSPACの上場制度について議論していますが、同年11月24日の第3回研究会において、SPACの上場制度及びSPACスポンサーの在り方に関する主な論点が提示され、当該論点に関して議論がなされました。具体的には、(1)SPACのビークルに係る要件として、①調達資金の取り扱いの指定、②ビークルに求められるガバナンス、(2)SPACのIPOに係る要件として、①合併相手の業種・事業分野、②IPOの規模、(3)SPACのスポンサーに求められる資質の内容やその開示、(4)SPACスポンサーのインセンティブ設計(報酬に関する規制等)が主な論点として挙げられています。また、第4回以降において、De-SPACに係る要件として、合併後の上場に関する審査の在り方や合併に求められる手続等についても議論される予定であることが明らかにされています。

本研究会での議論を踏まえて、日本における具体的な制度整備が進むことが予想されるため、今後議論の動向を注視する必要があります。なお、当事務所は本研究会のメンバーとして関与しており、第3回研究会においては日本版SPACの導入において議論すべき基本的な論点についてプレゼンテーションしています。当該プレゼンテーション資料については、「日本版SPAC導入についての基本論点」をご参照ください。

パートナー 鈴木 克昌

シニア・アソシエイト 森田 理早

NEXT STORY

【M&A判例】買収防衛策が「適法」と判断されたブルドックソース事件

敵対的買収の防衛策に「ポイズンピル」という手法があります。今回は、買収防衛策が「適法」と判断された最高裁の判例(ブルドックソース事件)をわかりやすく解説します。

【改正会社法】報酬ガバナンス改革の進め方

12月3日に会社法改正案が参議院で可決成立しました。改正会社法には、役員報酬に関する改正が盛り込まれています。今回は、報酬ガバナンス改革の進め方についてお話してみたいと思います。

.jpg)