構想から12年!日本初の総合取引所がここまで「難航」した理由

TOB価格の決定

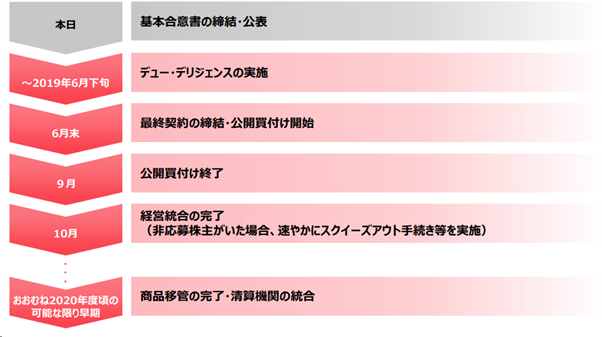

2019年3月28日、JPXとTOCOMは総合取引所の実現に向け経営統合に関して基本合意に至る。2020年の統合実現に向けたスケジュールは以下のようになっていた。

出典:総合取引所の実現に向けた基本合意について(JPX、TOCOM)

しかし、6月末にTOB(株式公開買い付け)開始を予定していたものの、東商取株のTOB価格を決める算定基準で折り合えず、一度延期したのだ。

TOB価格を決める際、JPXが重視したのは最終赤字が続いているTOCOMの業績だ。商品先物取引の低迷は続き、将来の収益回復を反映するのは難しいと判断。2019年3月末時点のTOCOMの純資産(約48億円)を下回る価格を提示したのである。

一方、TOCOMはM&Aの価格算定で一般的な「DCF(ディスカウントキャッシュフロー)法」を重視。DCF法では将来のキャッシュフロー(現金収支)を多く見積もるほど、TOCOMの企業価値は高く評価される。JPXとの統合効果や今夏にも上場を目指す電力先物の期待収益を上乗せしていたのである。

現状を重視するJPXと将来の価値を織り込むTOCOMでは大きな価格差があると見られ、交渉は難航していたのである。通常のM&Aでこれだけの価格差があれば破談になることもあるが、総合取引所は「国策」、断念するという選択肢はない。

一時は「10月としている経営統合の延期説」まででたが、「これ以上の延期は統合案そのものにも影響がでかねない」との思いが両社の距離を近づけ、2019年7月30日にJPXが東商取株を総額約55億円で買収することに最終合意した。JPXは東商取に対して1株487円でTOBを実施、予定通り10月に子会社化する。

総合取引所の今後

統合後の姿は、CMEやICEのように金融や商品デリバティブを一元化できるのが理想だが、すぐにそうはいかないようである。大阪取引所に移管される商品デリバティブは、金などの貴金属や非鉄金属、農産物の先物だけだ。東商取は統合後も存続し、原油を残した上で新たに電力と液化天然ガス(LNG) の先物を上場して「総合エネルギー市場」として生き残る方針なのである。

JPXには原油ETF(上場投資信託)もあり、原油先物との裁定取引などを考えると、別市場で扱うのは手間がかかり不便だが、今回は経済産業省の主張が通った形になった。取引所が統合されても、デリバティブ市場に金融庁と経済産業省、さらに農水省が関わるという多重行政の構造は変わらない。また、金融商品取引法と商品先物取引法という二つの法律が混在するという状況も一緒である。

また、CMEなど世界のデリバティブ取引所では、通貨や金利先物も重要な商品だが、国内でその分野を扱う東京金融取引所が総合取引所に合流する気はない。東京金融取引所の管轄はJPXやTOCOMとは別の財務省、歴代トップは旧大蔵省OBが就いている。

JPXの2018年のデリバティブ取引高は世界の主要取引所の中で16位。総合取引所を設立して世界で選ばれる市場になるためには、省庁のしがらみをなくし投資家の利便性を高める視点を持つことが大切だ。そのためには東商取の「総合エネルギー市場」や「東京金融取引所」も新たに発足する総合取引所に合流させること、そしてその前提となる金融商品取引法と商品先物取引法の一本化も必要だろう。

文:M&A Online編集部

NEXT STORY

シルチェスターが日本株の売買を活発化

英国・ロンドンに本社を構える投資運用会社のシルチェスター・インターナショナル・インベスターズ・エルエルピーが、日本企業の株式の売買を活発化させている。今後の投資動向は?