コーポレートガバナンスを考える 現金保有は善か悪か

アクティビスト株主による株主還元キャンペーン

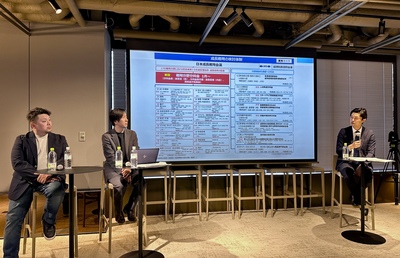

アクティビスト株主による日本の会社へのキャンペーンは2012年以降、「ガバナンス」や「M&A」関連が増加しているが(「アクティビストを考える アクティビスト株主による提案とその活かし方」参照)、「株主還元」関連、すなわち、配当、自社株買いなどのペイアウト政策(Payout Policy)に関連するものは毎年一定の割合を占めている。これは、2008年のリーマンショック後、多くの国で会社は現金(現預金及び現金同等物+有価証券)を蓄積する傾向にあり、いわゆる「キャッシュリッチ」な会社が増加しているが、日本の会社は欧米と会社と比べ、現金保有比率(総資産に占める現金の比率)が高いことも影響している。

近畿大学経営学部の中岡孝剛准教授が調査したG20(欧州連合を除く)の全上場会社(金融・保険業を除く)における現金保有比率の中央値をみると、これがよく分かる。日本の会社は今後も、この種のキャンペーンを受ける可能性が高い。

これに対して経営陣は、現金を保有している理由を説明しなければならないが、理論的にはどのように考えられているか。

コーポレートガバナンスの観点からは、現金保有は否定的な見解が多い。なぜなら、会社が余剰の現預金を保有すると、その使い方は経営陣の裁量下におかれ、経営陣は収益性を無視して、会社規模の拡大を追求するなど、必ずしも企業価値を向上しない用途に使う懸念が生じるからである。これは、「フリーキャッシュフロー仮説(The Free Cash Flow Theory)」と呼ばれている。

また、「エントレンチメント仮説(The Entrenchment Theory)」もある。これは、お金があると経営陣が無難な経営に走ってしまうという仮説である。さらに、長らく低金利が続いていたため、たとえ現金を保有していたとしても、利息を生まず、ROEが下がってしまうという指摘もある。

.jpg)