活発化するアクティビストへの対策(後編)

デロイト トーマツ ファイナンシャルアドバイザリー「FA Portal」

古田 温子

デロイト トーマツ エクイティアドバイザリー合同会社

代表執⾏役社⻑

大手証券会社、IR/SRコンサルティング会社の取締役、経営人材コンサルティング会社のパートナーを経て、DTFAに入社するとともにDTEAで現職に就く。これまでに敵対的買収防衛支援、プロキシーファイト対応、アクティビスト対応、中期経営計画策定支援、経営幹部育成、幹部社員アセスメントなどのアドバイザリー業務に従事した経験を持つ。

中島 大

デロイト トーマツ エクイティアドバイザリー合同会社

マネージングディレクター

大手IR/SRコンサルティング会社、ガバナンス・コンサルティング会社のパートナーを経て、2024年5月にデロイト トーマツ ファイナンシャルアドバイザリー合同会社に入社。デロイト トーマツ参画以前は、多業種において、IR・SR活動支援、プロキシーファイトなどのアクティビスト対応、エクイティリスクへの対応支援、ガバナンス改革支援に従事。

【第1部】20%以上の反対を受けた約9割が取締役・監査役の選任議案

第1部では、アクティビストを中心とした2024年6月株主総会の動向について中島大が解説します。

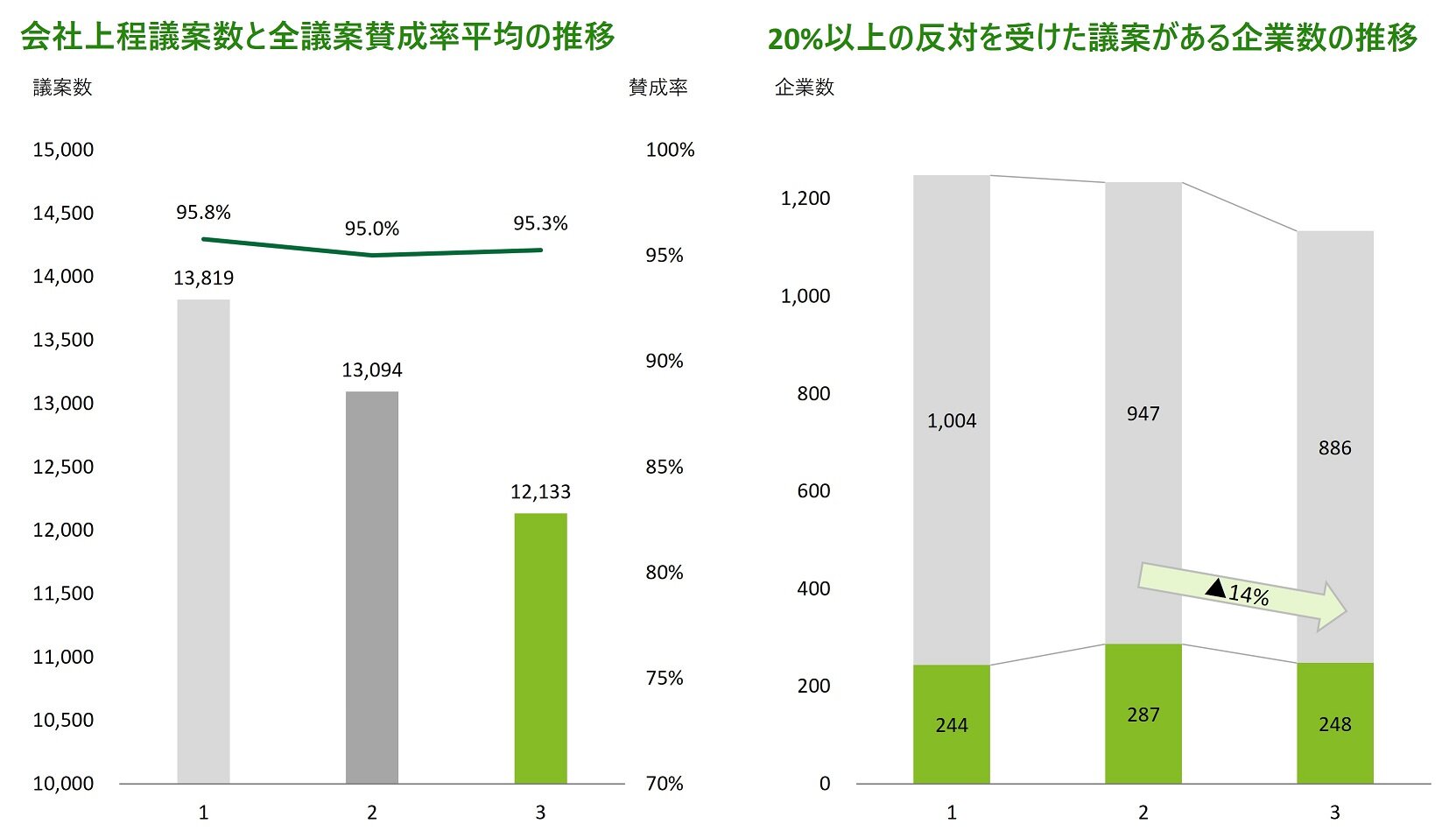

2024年6月に開催された株主総会全体の動向として、2023年に比べて反対票が減少していることが注目されます。具体的には、20%以上の反対を受けた議案を持つ企業の数が14%減少しました。これは、2023年に導入された新基準に対応するため、政策保有株式の縮小や取締役のダイバーシティ化に取り組む企業が増えたことが要因と考えられます。

20%以上の反対を受けた議案の内訳ですが、取締役・監査役の選任議案が約90%を占めています。特に反対票が多い取締役選任議案の反対理由として、社外取締役に関しては在任期間や独立性基準、社長・会長に関しては不祥事や業績基準が挙げられます。

これに関連して、議決権助言会社が取締役選任議案に対して反対票を推奨するガイドラインを厳格化していることにも注意が必要です。例えば、政策保有株式の比率について、I社は20%以上、G社は10%以上という基準を設けています。現在、多くの機関がこの比率を約20%に設定していますが、いずれ15%、もしくは10%程度がスタンダードになる可能性も十分あり得ると考えています。

また、女性取締役に関しても、I社は1人以上、G社はプライム市場上場企業の場合10%以上に設定しており、女性取締役の比率も今後増加する見込みです。そのほか、I社がガイドラインにROE5%という業績基準を再導入した点もトピックとして挙げられるでしょう。

株主還元の強化を求める株主提案が多い

続いて、機関投資家等による株主提案の動向について解説します。各種メディアでも言及されている通り、日本市場は引き続きアクティビストのターゲットとなっています。

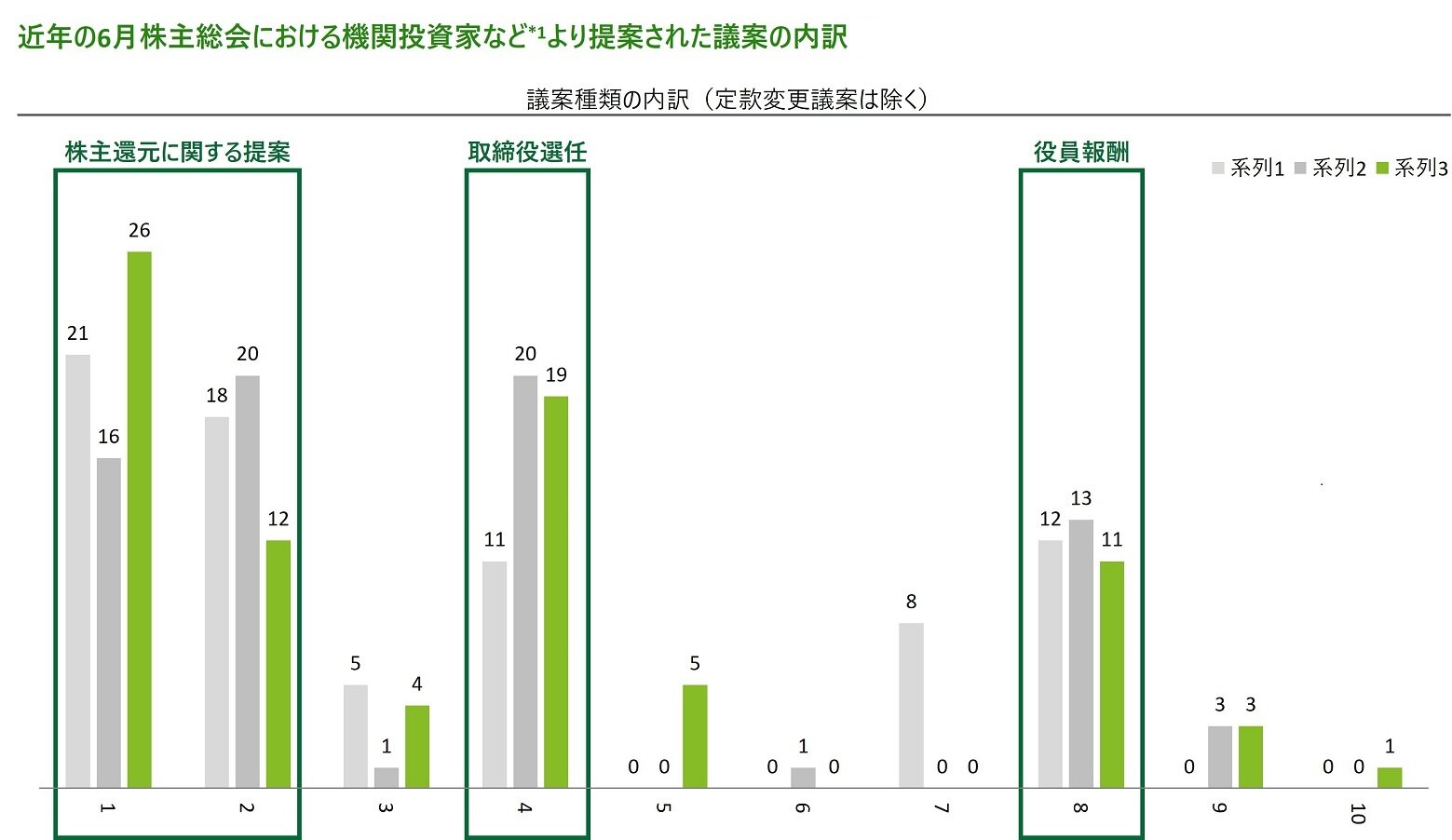

*1:機関投資家ならびに環境NGO団体など

近年の6月株主総会における、機関投資家などによる株主提案の内訳としては、「株主還元に関する提案」が最も多く、次いで「取締役選任」や「役員報酬」などガバナンスに関する提案が多い傾向です。なお、定款変更に関する提案内容についても、株主還元・資本政策に関する内容のものが増加傾向にあります。総じて短い時間軸で株価・企業価値向上が期待できる「株主還元の強化」の要求が多く、その傾向はしばらく続くでしょう。

【第2部】エスカレーションするか否かは経営陣・取締役会への信任次第

第2部は、エクイティリスクの把握と企業価値向上策――次年度に向けた留意点、取り組み検討事項について古田温子が解説します。

アクティビストに狙われる企業は、資本効率を下げる資産を大量保有していたり、不採算事業を抱えていたりする、株価向上余地の大きな企業です。これはアクティビストの仕事がスポンサーから預かった資金を資産運用することであり、企業に変革を促すことで自分たちが投資をした企業の株価を上げ、それを売却することでキャピタルゲイン(売却差益)を得ることが最終的なゴールであるためです。

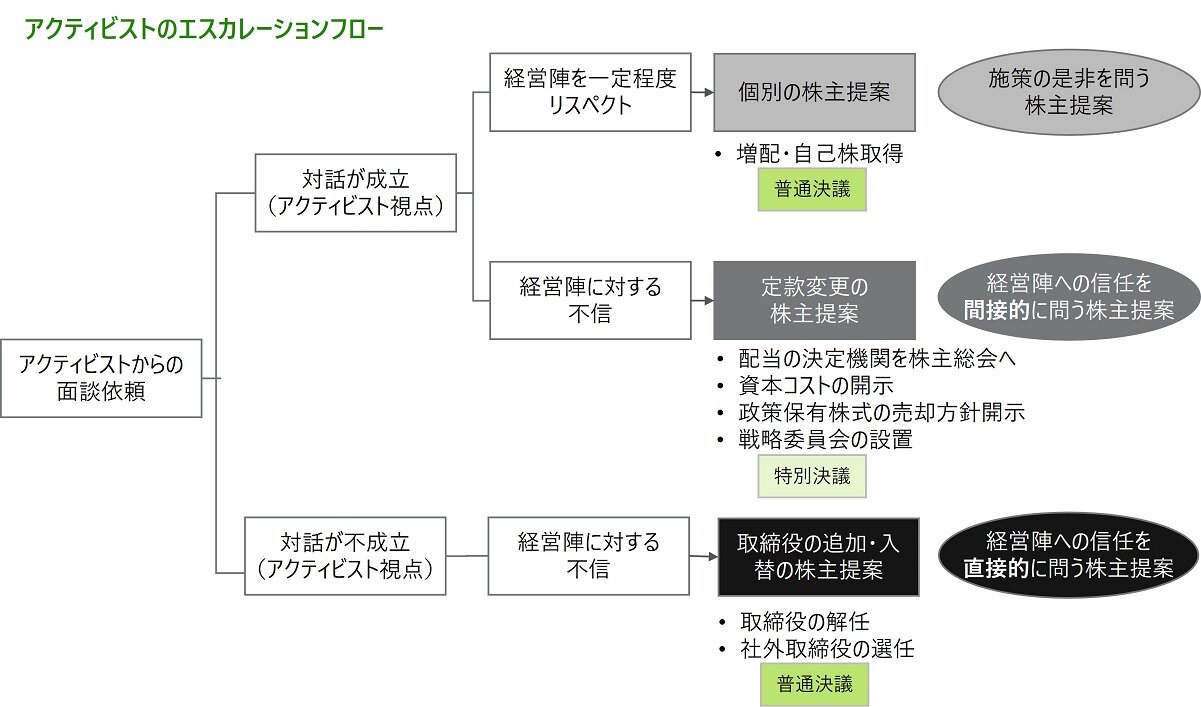

アクティビストがエスカレーションするか否かの分かれ目は経営陣・取締役会への信任です。アクティビストからの面談依頼に対して、対話を成立させたうえでアクティビストから信頼を得られれば施策の是非を問う株主提案で収まる可能性はありますが、逆に対話が成立したとしてもアクティビストから不信感を抱かれてしまうと会社の仕組みを変えるような株主提案(多くは定款変更議案となる)に向かうケースが多くあります。

一方、そもそもアクティビストから対話が成立しないと判断された場合には、取締役の追加・総入れ替えなどの株主提案へと至ってしまいかねません。企業としてはこうした“経営陣への信任を直接的に問う株主提案”が最も避けたいパターンといえるでしょう。

“過不足ない”アクティビスト対応の第一歩はエクイティリスクの把握

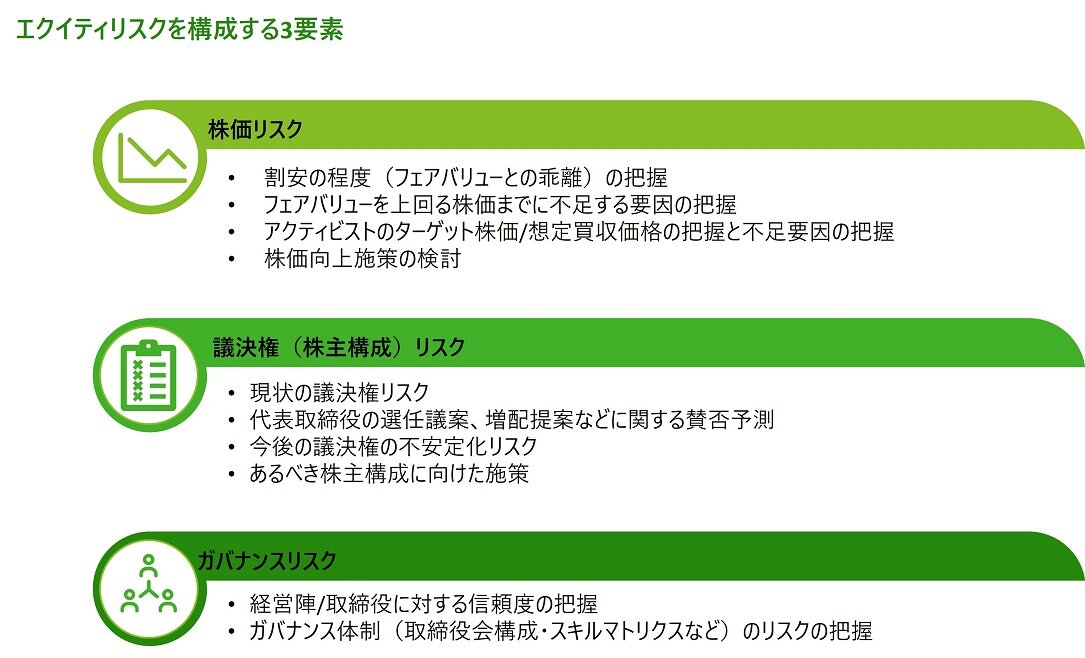

では、アクティビストのエスカレーションを防ぐにはどうすれば良いのでしょうか。DTEAでは株価リスク・議決権(株主構成)リスク・ガバナンスリスクからなるエクイティリスクの適切な把握がアクティビスト対応の第一歩だと考えます。エクイティリスクを構成する3つのリスクについて解説します。

株価リスク

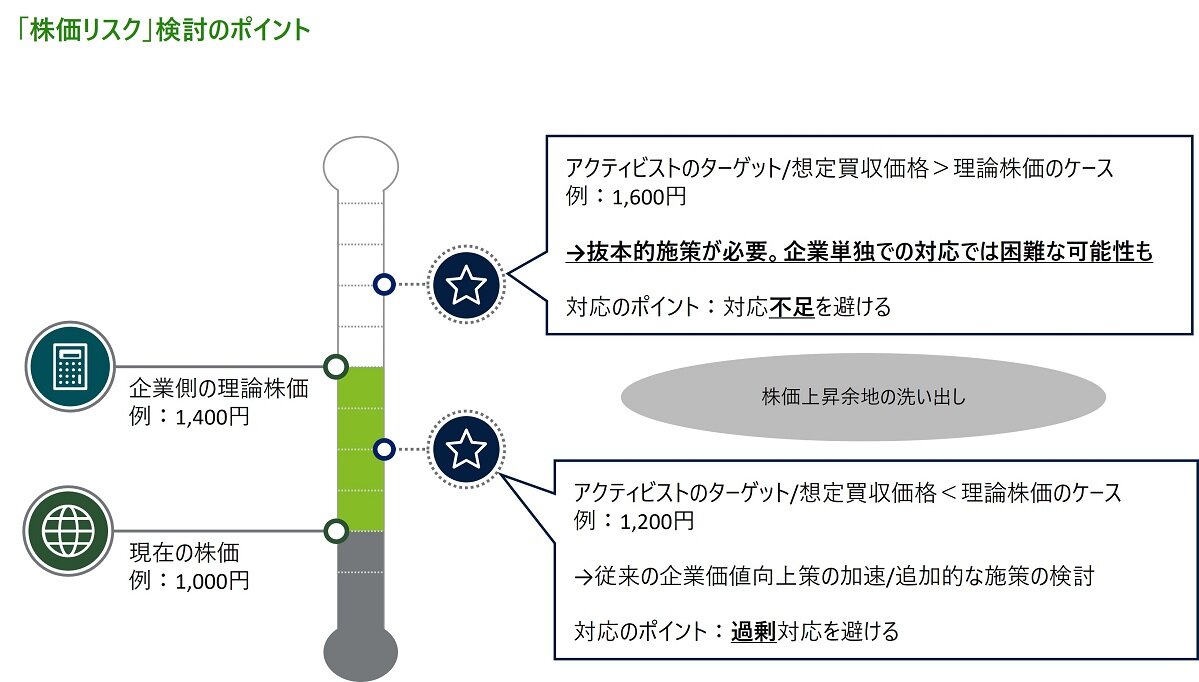

株価リスクの対応については、アクティビストがターゲットとする想定株価と企業側が考えている理論株価(=フェアバリュー)の高低により、対応ポイントが異なります。

- 想定株価>理論株価の場合:抜本的な施策が必要

-

想定株価<理論株価の場合:従来の企業価値向上施策の加速や追加的な施策を検討

注意点として1. の想定株価>理論株価の場合、抜本的な施策が不十分であれば買収の成立やアクティビストの提案が通ってしまうリスクも生じます。一方、2. の想定株価<理論株価の場合も、過剰対応の結果として会社の自立的な経営が失われてしまうケースも起こり得ます。両者のケースも、適度で過不足ない対応が重要です。

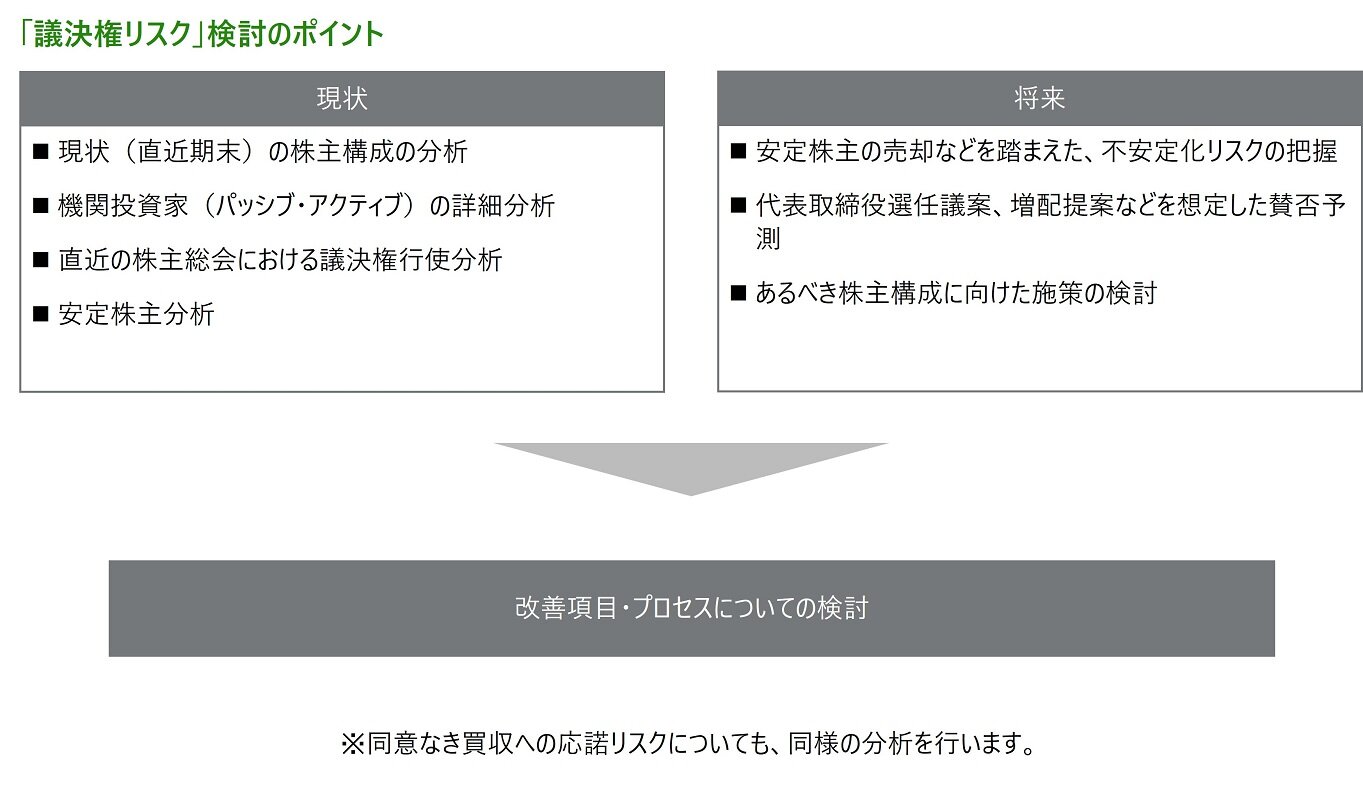

議決権(株主構成)リスク

次に議決権(株主構成)リスクについては、特に現状の株主構成の分析をすることもポイントです。例えば、政策保有株式の売却等を行うと自社の安定株主が減ります。このような場合にアクティビストから代表取締役選任議案や増配提案などの提案を受けた場合、その提案が通るリスクはどれほどなのかをあらかじめ分析しておくことが大切です。

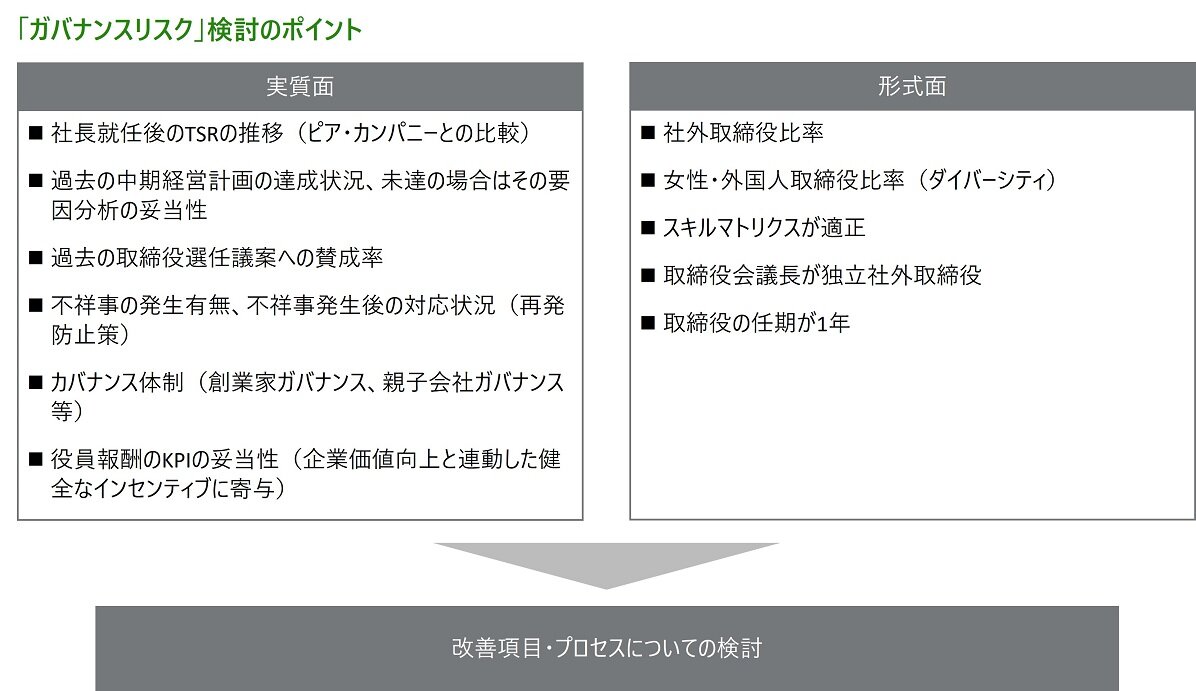

ガバナンスリスク

最後にガバナンスリスクについて解説します。ガバナンスリスクというと社外取締役比率や女性・外国人取締役比率といった形式面に着目しがちですが、実質面も重要です。具体的には社長就任後のTSR(株主総利回り)の推移や過去の中期経営計画の達成状況(未達の場合、その分析の有無)などに目を向ける必要があります。形式面に加え、こうした実質面への対応により、資本市場からの信頼を獲得し、結果的にガバナンスリスクの低減につながります。

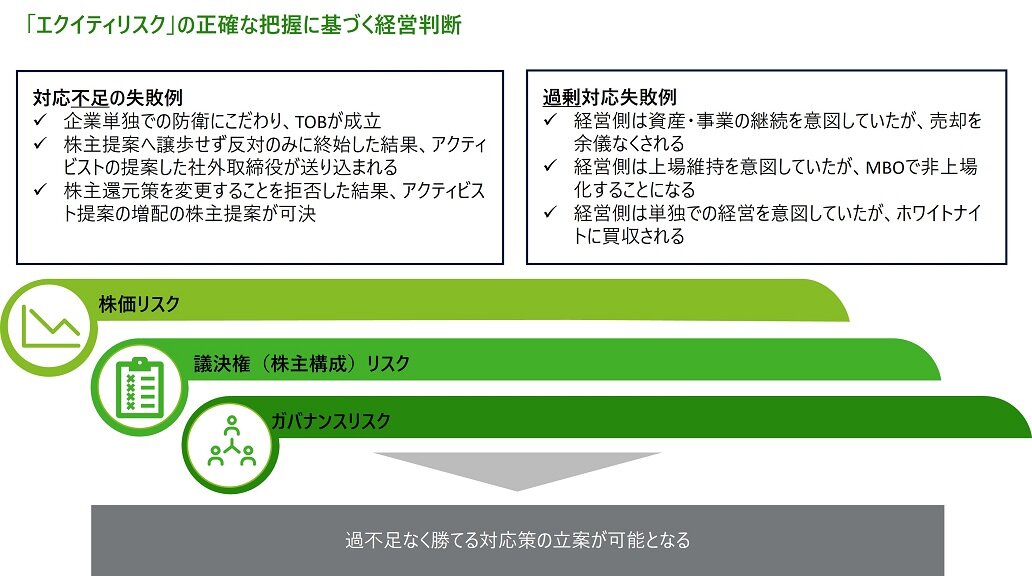

エクイティリスク

ここまで説明した株価リスク・議決権(株主構成)リスク・ガバナンスリスク、つまりエクイティリスクを正確に把握することで、過不足ない最適な対応策を取ることが可能になります。この“過不足ない”という点は非常に重要であり、対応が不足しても過剰でもいけないのです。

なぜなら、対応不足の場合には、例えば株主提案に反対姿勢を貫いた結果アクティビストが提案した社外取締役を送り込まれてしまいますし、逆に過剰対応の場合には、経営側は事業継続を希望していたものの売却を余儀なくされてしまうといった失敗が起こり得るからです。

こうした失敗リスクを下げ、過不足のない対応を実行するためにエクイティリスクの正確な把握が必須なのです。

株価を上げる原動力となり得る中期経営計画

アクティビスト対応の万能薬はシンプルに株価を上げることです。それはアクティビストの最終的な目的が当該企業の株価を上げて売却し、キャピタルゲインを得ることにあるからです。株価向上の効果は以下の3つが挙げられます。

- そもそもアクティビストからのターゲットにならない(株価が割安ではないため)

- アクティビストからの買い増しを抑制できる(アクティビストは割高な株を多く買いたくない)

- アクティビストが利益確定をして売り抜ける

このようにアクティビスト対応においては、株価を上げればすべてが解決するといっても過言ではありません。では、肝心の株価はどのように上げていけば良いのでしょうか。DTEAが注目しているのが中期経営計画の策定です。

中期経営計画(以下、中計)とは、いわば、自社の株価を売り込むための総合プロモーション資料です。そのため中計では、事業戦略・資本戦略に説得性を持たせた、投資家に自社の株を買ってもらうことを強く意識した情報を開示することがポイントになります。また、中計にはこうした投資家への売り込みとしての機能もあるほか、社内向けメリットがあることも付け加えておきます。

- 自社リソースの棚卸しやPDCAサイクルを回すことで、企業経営にアクセントを付けられる

- 中計策定に次世代リーダーを携わらせることで、人材育成も加速できる

- 会社の進むべき方向性が明らかになることで、社員のモチベーションが向上する

それでは良い中計とは何でしょうか。それは株主・投資家が読んだ後にその株を買いたくなる中計です。具体的には以下4つの要素を備えた中計のことをいいます。

- 事業ポートフォリオ戦略の妥当性

- 成長戦略の説得力

- 資本効率を踏まえたKPI設定

- 事業戦略と資本政策の連携

1. 事業ポートフォリオ戦略の妥当性とは、中計期間終了後の事業ポートフォリオの構成(例:売上額・利益率)を投資家にしっかり伝えること。その構成には妥当性・納得性を持たせなければいけません。

2. 成長戦略の説得力は、自社が注力する領域だけを標榜するのではなく、その市場の成長性や自社のリソースにまで言及して、成長戦略に説得力を持たせる工夫が必要です。

3. 資本効率を踏まえたKPI設定では、資本効率を示す指標(ROEやROICなど)に関するKPIを設定し、自社の資本効率が上がる計画であることを明確に示すことがポイントです。

4. 事業戦略と資本政策の連携については、中計というとPL(損益計算書)に注力する企業が多いのですが、バランスシート(貸借対照表)への言及も非常に重要です。そのため、中計期間終了後のバランスシートを会社としてどのような姿にしたいのか、そのイメージを伝えることが重要です。これら4つの要素を満たした中計を作成することで、株価向上効果を期待することができます。

アクティビスト対応における重要な要素は、1. エクイティリスクを正しく把握し、2. 中計を活用して株価/企業価値を上げる、ということを今一度認識いただくことが重要です。